6 порад щодо управління сімейним бюджетом | Позичений, керуйте своїм сімейним бюджетом у Excel – підтримка Microsoft

Керуйте своїм сімейним бюджетом у Excel

Contents

- 1 Керуйте своїм сімейним бюджетом у Excel

- 1.1 Сімейний бюджет: 6 порад щодо хорошого управління

- 1.2 Навіщо робити сімейний бюджет ?

- 1.3 Які елементи включають в сімейний бюджет ?

- 1.4 Наші поради щодо управління вашим сімейним бюджетом

- 1.5 Як дотримуватися вашого сімейного бюджету ?

- 1.6 Керуйте своїм сімейним бюджетом у Excel

- 1.7 Відкрийте для себе землю

- 1.8 Класифікувати витрати

- 1.9 Визначте свої цілі

- 1.10 Правило 50/30/20: Як заощадити більше, витрачаючи менше

- 1.11 Яке правило 50/30/20 ?

- 1.12 Яке походження правила 50/30/20 ?

- 1.13 Як працює правило 50/30/20 ?

- 1.14 Як застосувати правило 50/30/20: покроковий посібник

- 1.15 Правило калькулятора 50/30/20

- 1.16 Правило аркуша обчислення 50/30/20

- 1.17 Ваші гроші в N26

Це, перш за все, питання проаналізувати ваші записи та виходи грошей протягом того ж місяця. Наприкінці місяця ви зможете визначити свої основні гроші. Цей аналіз може мати форму таблиці управління бюджетом.

Сімейний бюджет: 6 порад щодо хорошого управління

Слідом за вашими особистими витратами щомісяця дозволяє добре видимість вашого бюджету. Для цього тримайте a Сімейний бюджет корисно. Можливі кілька методик, щоб найкраще керувати своїми грошима та виходити з грошей та збільшити відпочинок для життя.

- Слідом за сімейним бюджетом дає добрі звички членам сім’ї та захищаючи себе від фінансових капризів життя.

- Необхідно арбітраж між вашим доходом та його фіксованими та змінними витратами завдяки таблиці моніторингу бюджету та заявою про моніторинг банків.

- Для кращого керування своїм бюджетом існує декілька рішень, таких як об’єднання витрат або бюджетних конвертів.

Оновлено 03 лютого 2023 року

за Benoit Delecroix – Керуючий директор Iregroup

Завантажте цей посібник

- Навіщо робити сімейний бюджет ?

- Які елементи включають в сімейний бюджет ?

- Наші поради щодо управління вашим сімейним бюджетом

- Як дотримуватися вашого сімейного бюджету ?

Навіщо робити сімейний бюджет ?

Встановлення сімейного бюджету має вирішальне значення для контролю своїх фінансів та виконання ваших витрат. Ви уникаєте занадто багато витрачати, і ви можете досягти своїх цілей заощаджень.

Управління його бюджету не означає, що ви повинні позбавити себе, а скоріше витрачати вдумливо, зберігаючи заощаджувальні заощадження для вирішення будь -яких непередбачених подій.

Який середній бюджет сім’ї ?

В середньому, щомісячні витрати становлять до 1387 євро для однієї людини проти 2300 євро за пару та 3109 євро для сім’ї з чотирьох людей. Ці цифри обчислюються, виключаючи податки, податки та відшкодування позик. Щоб оплатити ці додаткові витрати, ви повинні додати близько 415 євро за одну людину та 1,019 євро для сім’ї.

Які елементи включають в сімейний бюджет ?

Щоб точно обчислити його сімейний бюджет, вам потрібно арбітраж між ресурсами та фіксованими та змінними витратами.

Домашні доходи

Щомісячний дохід членів будинку включає заробітну плату, доходи або збори, бонуси, державні надбавки, дохід від оренди, аліменти тощо.

Фіксовані навантаження

Фіксовані збори включають житлові витрати, податки, догляд та навчання дітей, різні витрати на страхування, Інтернет та телефонія. Кредити та борги, які слід відшкодувати, також введіть свій сімейний бюджет. Тому фіксовані заряди позначають повторювані витрати, сума яких відома заздалегідь.

Змінні навантаження

Щодо змінних навантажень, це все витрати, на які ви не можете забезпечити впевненість у їх точній сумі Наприкінці місяця, такі як рахунки за енергію, витрати на автомобіль та продовольчі загони. Екстри та дозвілля також входять до цієї категорії для вашого сімейного бюджету, таких як ресторани, покупки чи кінотеатри.

Наші поради щодо управління вашим сімейним бюджетом

Як тільки ваш сімейний бюджет буде встановлений, ви маєте кращу видимість своєї Срібні записи та виходи. Це дозволяє ідентифікувати рішення, які повинні бути реалізовані, коли це необхідно, або можливі оптимізації.

1.Визначте свої фінансові ресурси

Щоб визначити свої фінансові ресурси, Додайте фіксований дохід до вашого подружжя. Ви отримуєте суму грошей, на які ви можете порахувати за свої періодичні витрати.

Трапляється, що на додаток до фіксованого доходу ви отримуєте змінний дохід як премії. Необхідно також врахувати їх, але певною мірою, оскільки вони змінні. У цих випадках рекомендується використовувати ці суми, щоб побудувати вам запобіжні заощадження.

2.Перелічіть свої фіксовані та змінні витрати на місяць

Створення сімейного бюджету вимагає створення вичерпного переліку всіх ваших витрат:

- Фіксовані витрати : повернення позик, орендна плата, страхування, рахунки -фактури, податки тощо.

- Змінні витрати : їжа, дозвілля, одяг, технічне обслуговування автомобілів тощо.

3.Обчисліть решту, щоб жити в будинку

З Доступний залишок Відповідає різниці між вашим доходом та щомісячними витратами. Це вказує на те, що решта живе щомісяця у вашому розпорядженні на інші витрати.

4.Оптимізуйте свої витрати

Щоб збільшити відпочинок до життя, ви можете зменшити певні станції витрат у вашому Сімейний бюджет ::

- Їжа : Заздалегідь сплануйте страви, щоб зменшити кількість виїздів до супермаркету та уникнути зайвих витрат, спробувати нові рецепти, купувати партіями або оптом, будьте уважні до спеціальних пропозицій та спеціальних пропозицій та уникайте якомога більше їжі на вулиці.

- Сервісні збори та постачальники : Житло жадібне в енергетиці, а отже, в грошах. Зменшіть опалення протягом ночі, скорочуйте час, проведений під душем, і вимкніть світло, залишаючи кімнату. Також не забудьте порівняти пропозиції різних постачальників, щоб знайти найдешевші контракти.

- Покупки : Уникайте нав’язливих покупок. Опір спокусі покупок дозволяє вам мати трохи більше грошей, щоб заощадити щомісяця. Також сприяє періодам продажу робити ваші покупки;

- Машина та транспорт : Виберіть режим економічного транспорту, такий як громадський транспорт або велосипед. Якщо вам доведеться подорожувати на автомобілі, пропонуйте свої поїздки на автомобілі. Це дозволяє заощадити на технічному обслуговуванні бензину та транспортних засобів завдяки участі Carpooler;

- здоров’я та добробут : Виконайте спорт у під відкритим небом, якщо ви регулярно не використовуєте підписку в кімнату.

- Розвага : Подивіться першу чергу безкоштовних заходів у вашому регіоні (парки, озера чи фестивалі). Скасувати підписки на потокові послуги, якими ви не використовуєте.

- Страхування : Знайдіть найкращу страховку завдяки веб -сайтам порівняння в Інтернеті.

5.Розмежування своїх потреб за рахунок бюджетного конверта

Тут є питання про розділення кожного витрат та бюджетування їх, розподіляючи суму грошей заздалегідь, що відповідатиме кожному з визначених для ваших витрат Сімейний бюджет. Можна підштовхнути концепцію до кінця за допомогою паперових конвертів, в яких сума грошей розміщується на місяць для точного використання. Сума, яку слід очікувати, вимагає добре перевірки банківські виписки Попередні місяці, різні витрати Встановлюючи в середньому.

6.Автоматизуйте свої витрати

Це часто важко Зберігайте стабільний бюджет Коли ми витрачаємо на себе пригнічення. Ось чому це рекомендуєтьсяАвтоматизуйте свої витрати. Конкретно, доцільно встановити дебети Щодо фіксованих витрат (оренда, рахунки -фактури або підписки на транспорт та дозвілля).

Наприклад, ви можете визначити надмірну вагу різних кредитів, обмежуючи свої залишається жити щомісяця. Одним із рішень може бути групування цих позик за одну одну ставку за допомогою кредитного викупу.

Відшкодування розповсюджується протягом більш тривалого періоду, і тоді у вас будеЛише один кредитний щомісячний платіж, який потрібно відшкодувати Уздовж позики в нижчій сумі, ніж сума попередніх термінів. Що дозволяє знайти решту, залишається жити в місяці і одночасно знижувати його співвідношення боргу.

Як дотримуватися вашого сімейного бюджету ?

Суворий моніторинг вашого Сімейний бюджет має вирішальне значення для визначення хорошого Фінансова стратегія і залишатися в курсі переміщення банківських рахунків щомісяця.

Використовуйте банківські програми

З банки самі та інші програми, які є Акумулятор (коли у вас є кілька в декількох банках) може вам допомогти Встановити сімейний бюджет. Bankin ‘, Керуйте моїми обліковими записами або Linxo, можна налаштувати, щоб ви могли встановити основи вашого наступного.

Поєднувати Бюджетна таблиця та додаток для моніторингу Для оптимального результату. Програми дозволяють персоналізовану конфігурацію та простий моніторинг, в той час як таблиця дозволяє вам бути справді актором у управлінні бюджетом і дозволяє визначити можливі осей вдосконалення.

Створіть дошку для відстеження

Це, перш за все, питання проаналізувати ваші записи та виходи грошей протягом того ж місяця. Наприкінці місяця ви зможете визначити свої основні гроші. Цей аналіз може мати форму таблиці управління бюджетом.

У частині рецепту зареєструйте всі ресурси місяця (чисті зарплати, різні надбавки, вихід на пенсію, аліменти, щоденні надбавки тощо.)). У стовпці витрат відзначте оренду, щомісячну іпотеку, різні контракти на телефон, воду, електроенергію, взаємний, але також бюджет продовольства, одяг, різні інтерв’ю та дозвілля.

Потім ви встановили основу Сімейний бюджет слідкувати за кожним місяцем.

Сімейний бюджет: Що запам’ятати

- Визначення сімейного бюджету є важливим кроком у правильному управлінні фінансами. Це ще важливіше, коли мова йде про сім’ю з дітьми.

- Використовуйте дошки моніторингу та банківські програми, щоб дотримуватися ваших доходів та фіксованих та змінних витрат.

- Якомога більше зменшити кожну посаду витрат завдяки рішенням, запропонованим у цій статті, для збільшення вашого відпочинку до життя, фінансових проектів та/або заощадження.

Вигода від нашого досвіду в регрупуванні кредитів,

це без зобов’язань !

Керуйте своїм сімейним бюджетом у Excel

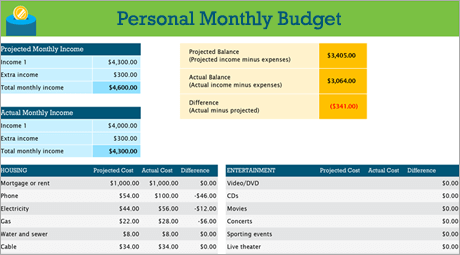

Створення бюджетного плану для вашого домогосподарства може здатися непосильним і важким, але Excel може допомогти вам організувати та дотримуватися різноманітних безкоштовних та преміальних бюджетних моделей.

Відкрийте для себе землю

Мета бюджету на прибирання -узагальнити те, що ви заробляєте стосовно того, що ви витратите, щоб допомогти вам спланувати свої довгого та короткі цілі. Використання аркуша розрахунку бюджетування може допомогти вам зробити своє фінансове здоров’я пріоритетним шляхом зменшення витрат та збільшення заощаджень !

Зроби проекти з моделлю особистого бюджету

Ви вважаєте за краще робити речі з себе ? Ця модель Excel може допомогти вам спостерігати за щомісячним бюджетом за доходами та витратами. Введіть свої витрати та доходи, і будь -яка різниця обчислюється автоматично, що дозволяє уникати дефіциту або забезпечити будь -які надлишки. Порівняйте витрати, заплановані з реальними витратами, щоб уточнити свої бюджетні навички з часом.

Порада: Дотримуйтесь щомісячних витрат

Державні послуги, кредитні картки та страхування стягуються щомісяця. Таким чином, найпростіший спосіб контролювати свої витрати – це визначити суму щомісячних витрат.

Не забувайте “добавки”

Крім вашого рахунку за електроенергію, чи є у вас підписка на фільм чи гру ? А як щодо підписки на спортзал ? Обов’язково залиште сліди теж.

Порада: Зверніть увагу на змінні витрати

Якщо кількість рахунків за газом та телефонами, як правило, не змінюється від одного місяця до наступного, інші витрати, такі як страви в ресторані або закупівля одягу, можуть значно відрізнятися.

Класифікувати витрати

Тепер, коли у вас є глобальна ідея щомісячних витрат, настав час класифікувати їх за категоріями, щоб мати можливість вивчити свої фіксовані, змінні та дискреційні витрати.

Фіксовані витрати

Фіксовані витрати залишаються однаковими з одного місяця до наступного. Це, наприклад, іпотечна або орендна плата, медичне страхування, автомобільна оплата або податок на нерухомість. Ви можете захопити всі ці елементи у категорії “фіксованих витрат”.

Порада: Змінні витрати

Ви не можете обійтися без змінних витрат, але вони можуть коливатися з одного місяця до наступного. Ці витрати включають продуктовий магазин, технічне обслуговування автомобілів, електроенергію та споживання води.

Дискреційні витрати

Дискреційні витрати можуть відрізнятися від одного місяця до наступного. Приклади включають виїзди в ресторані, підписки на послуги безперервного мовлення, членство в клубі, кабель та одяг.

Визначте свої цілі

Після того, як ви отримаєте гарне уявлення про суму грошей у відношенні до витрат, ви можете почати встановлювати пріоритети для своїх коротких та довгострокових цілей.

Бюджетування реконструкції будинку

Ваша пральна машина розбита ? Ваші шафи в поганому стані ? Основна ванна потребує оновлення ? Реконструкція вашого будинку може мати багато можливостей. Не забудьте включити ці витрати, коли ви вивчаєте свої фінансові цілі.

Порада: Зберігайте варіанти весілля відкритими

Постійне обстеження ваших фінансів допомагає визначити, чи достатньо ви заощадили, щоб придбати істотну статтю або просто “приємне мати”. Вам потрібно це склепіння троянди для вашої весільної процесії або ви просто ? У будь -якому випадку, не забудьте порівняти це зі своїми цілями.

План розваг в університеті

Якщо ви дотримуєтесь фіксованих витрат, ви можете швидше досягти своїх коротких та довгострокових цілей. З іншого боку, ви також можете включити певну суму у свій щомісячний бюджет для задоволення та розваг (змінні витрати, які ви неодмінно захочете дотримуватися під час навчання).

Правило 50/30/20: Як заощадити більше, витрачаючи менше

Занадто складні інструменти управління бюджетом позбавляють вас ? Спробуйте це просте правило бюджету під назвою 50/30/20, щоб організувати та розробити свій бюджет.

Час читання: 8 хв

Що стосується управління власним бюджетом, вас іноді потрапляють в охорону. Хто ніколи не завантажував заявку на управління бюджетом, маючи намір фірми контролювати свої витрати, і нарешті відмовився ? Ви відчуваєте занепокоєння ?

Керуйте своїм бюджетом, а фінанси йдуть рука об руку, але це не повинно бути складним, а також не займати занадто багато часу. Насправді найкращі поради часто найпростіші, дивно.

Правило 50/30/20 – це розумний і простий щомісячний метод управління бюджетом, який вказує на вас Точна сума, яку ви маєте за заощадження та витрати щомісяця. Маючи чітке загальне бачення вашого бюджету місяця, ви здобудете впевненість і уникнете занадто багато витрачати, заощаджуючи, не реєструючи кожну транзакцію.

Отже, ви готові розробити реалістичний бюджет і стояти ? Тут це трапляється !

Яке правило 50/30/20 ?

Правило 50/30/20 складається з простого методу, який допоможе вам ефективно керувати своїм бюджетом. Ви розділяєте свій чистий щомісячний дохід на три категорії витрат: 50 % за те, що вам потрібно, 30 % за те, що ви хочете, і 20 % за ваші заощадження, або для відшкодування ваших боргів.

Регулярно врівноважуючи свої витрати за допомогою цих трьох категорій, ви будете більше обізнані про свої звички споживання та уникнете надмірних витрат. Існує лише три категорії, щоб не заплутати щітки та уникати деталей кожного з ваших витрат. Правило 50/30/20 дозволить вам легко досягти своїх фінансових цілей, будь то про те, щоб заощадити за менш швидкі дні або погасити існуючі борги.

Яке походження правила 50/30/20 ?

Правило 50/30/20 походить з книги під назвою ” Вся ваша вартість: Кінцевий грошовий план життя “Написано в 2005 році Елізабет Уоррен, випускник Гарварду, експерт з банкрутства та американського сенатора, та її дочка Амелія Уоррен Тягі.

20 років досліджень від Уоррена та Тягі перегукуються з нашим власним відображенням: Не потрібно поважати складний бюджет для контролю своїх фінансів. Вам просто потрібно розподілити свої гроші врівноваженим чином відповідно до ваших потреб, ваших бажань та ваших цілей заощаджень у Суїмі

лише правило 50/30/20.

Банківський рахунок для управління вашим бюджетом

Відкрийте до себе банківський рахунок Premium, який надає вам контроль над вашими грошима з інтуїтивно зрозумілими функціями та інноваційними послугами. Керуйте своїм обліковим записом у режимі реального часу та простіше з N26 Smart.

Як працює правило 50/30/20 ?

Правило 50/30/20 спрощує ваш бюджет, поділивши ваш чистий дохід на три категорії витрат: ваші потреби, ваші бажання та ваші заощадження чи борги.

Якщо ви точно знаєте, скільки виділяє кожну категорію, поважайте ваш бюджет буде простішим, і ви будете тримати контроль над своїми витратами. Використовуючи правило 50/30/20, ось як може виглядати ваш бюджет:

Витратьте 50 % доходу на ваші потреби

Якщо простіше. 50 % чистого доходу повинні покрити більшість необхідних витрат.

Включені в потреби:

- оренда,

- рахунки з електроенергією та газом,

- транспортні витрати,

- Страхування (здоров’я, машина, тварини),

- Мінімальні щомісячні платежі,

- Основне живлення.

Наприклад, якщо ваш чистий дохід становить 2000 євро, сума 1000 євро повинна бути виділена на ваші потреби. Цей бюджет може відрізнятися від однієї людини до іншої. Однак якщо ваші загальні потреби перевищують 50 % вашого чистого доходу, Уоррен пропонує внести деякі зміни, щоб очистити свій бюджет, наприклад, зміна постачальника енергії або, можливо, шукає менш дорогу квартиру.

30 % вашого бюджету на ваші бажання

Якщо 50 % вашого чистого доходу покривають ваші основні потреби, 30 % вашого чистого доходу може бути присвячений вашим бажанням. Бажання визначаються як несесічні витрати, обрані вільно і які ви могли обійтися.

- Виїзди ресторанів,

- покупки,

- свята,

- Членство у спортивних клубах,

- Підписки на розваги (Netflix, Amazon Prime),

- Раси (крім есенціалів).

Завжди слідування наведеному вище прикладі, Якщо ваш чистий дохід становить до 2000 євро, ви можете витратити 600 євро на свої бажання. Але якщо ви виявите, що ви витрачаєте занадто багато на свої бажання, може бути цікаво подумати про витрати, якими ви могли б обмежити.

Дотримуючись правила 50/30/20 не означає, що вони не можуть насолоджуватися життям, Це лише питання бути більш відповідальним по відношенню до вашого бюджету, знайшовши важелі, щоб уникнути зайвих витрат. Якщо концепція потреб і бажань залишається розпливчастою, просто запитайте себе: “Чи можу я жити без цього ? »». Якщо відповідь так, це бажання, а не потреба.

Книга 20 % ваших доходів за ваші заощадження

З 50 % вашого чистого доходу, присвяченого вашим потребам, і 30 % вашим бажанням, Решта 20 % можуть дозволити вам досягти своїх цілей заощаджень або відшкодувати будь -які борги. Хоча мінімальні відшкодування вважаються потребами, всі будь -які додаткові відшкодування зменшують наявну заборгованість та ваші майбутні інтереси, тому вони класифікуються як заощадження.

Якщо ви систематично заощаджуєте 20 % своєї зарплати щомісяця, ви можете створити інтелектуальний план заощаджень, наприклад, рятувальний фонд, довгостроковий особистий тимчасовий бюджет або внесок на придбання нерухомості. Якщо ви заробляєте 2000 євро чистого щомісяця, ви можете присвятити 400 євро на цілі заощаджень. Ви можете підійти до 5000 євро всього за рік !

Як застосувати правило 50/30/20: покроковий посібник

Тож як конкретно працює правило 50/30/20 ? Простіше кажучи, обчисліть відсотки 50 30 20 з доходу та класифікуйте свої витрати. Ось як це зробити:

1. Обчисліть свій чистий дохід.

Першим кроком у використанні правила 50/30/20 є обчислення вашого доходу після податків. Якщо ви незалежні, ваш чистий дохід відповідає тому, що ви заробляєте за місяць, за вирахуванням своїх професійних витрат та суми, передбаченої вашими податками.

Якщо ви працівник із фіксованою зарплатою, це буде простіше: на вашій платіжній ковзанці – це сума, сплачена вам щомісяця на вашому банківському рахунку. Якщо певні виплати, такі як медичне страхування або пенсійний фонд, відраховуються з вашої зарплати, реінтегрувати їх.

2. Класифікуйте свої витрати минулого місяця

Щоб дізнатись, куди щомісяця ходити свої гроші, Вам доведеться проаналізувати, як ви витратили свою зарплату минулого місяця. Принесіть копію своєї банківської виписки протягом останніх 30 днів або просто використовуйте функціональність управління у вашій програмі N26, яка класифікує всі ваші транзакції в різних категоріях: зарплата, їжа та раси, дозвілля та виходи тощо.

Розподіліть свої витрати зараз у трьох категоріях: потреби, бажання та заощадження. Пам’ятайте, що потреба – це важливі витрати, яких ви не можете уникнути, як оренда. Бажання – це “бонус”, який ви могли обійтися, як ресторанний виїзд. Заощадження представляють щомісячні виплати додаткових позик, пенсійних внесків або грошей, які ви зарезервуєте, на менш чудові періоди.

3. Оцініть та коригуйте свої витрати, щоб дотримуватися правила 50/30/20.

Тепер, коли ви можете бачити суми, виділені на ваші потреби, ваші бажання та ваші заощадження щомісяця, Ви можете почати оптимізувати свій бюджет відповідно до правила 50/30/20. Найкращий спосіб продовжити – оцінити, скільки ви проводите щомісяця для своїх бажань.

Відповідно до правила 50/30/20, Бажання не є екстравагантним, це просте задоволення, яке дозволяє вам насолоджуватися життям. Зменшення ваших потреб може представляти складне завдання та справжнє завдання, тому краще подумати про бажання, якими ви хочете обмежити, щоб залишитися в 30 % від чистого доходу. Чим більше ви зменшуєте свої витрати, пов’язані з вашими бажаннями, тим більше ймовірність досягнення цілі 20 %, присвяченої вашим заощадженням.

Правило калькулятора 50/30/20

Наш Інтернет -калькулятор бюджету 50/30/20 може дозволити вам йти швидше і легше. Nerdwallet та MoneyFit пропонують онлайн -калькулятори, які скажуть вам, що суми розподіляються на ваші потреби, ваші бажання та ваші заощадження щомісяця, виходячи з вашого чистого доходу.

Правило аркуша обчислення 50/30/20

В той час як онлайн -калькулятор здатний надати огляд вашого ідеального бюджету відповідно до правила 50/30/20, Якщо ви хочете розробити більш детальний бюджет, спеціальне правило розповсюдження правила 50/30/20 являє собою хороший варіант. Програмне забезпечення, таке як Microsoft Excel, Google Leads та Apple Numbers пропонують моделі розрахунку для полегшення управління бюджету. Ви можете знайти багато онлайн -розрахункових аркушів, доступних безкоштовно, оголошення

підходить для правила 50/30/20 і які

Поінформовано з будь -якою програмою, щоб дозволити вам досягти своїх фінансових цілей.

N26 Sub-рахунки

З N26, заощаджуйте у власному темпі для своїх проектів завдяки суб-рахунку.

Ваші гроші в N26

Управління бюджетом ідеально підходить для того, щоб відчути себе більш заспокійливими та контролювати свої витрати. З N26 управління своїми грошима стає дитячою грою. Дійсно, завдяки інтелектуальним функціональним можливостям управління бюджетом, такими як округлення, космічні підкопи або навіть функціональність управління, вам буде легше застосувати правило 50/30/20. Доступайте до своїх грошей у будь -якому місці за допомогою вашого онлайн -банківського рахунку та отримайте миттєві сповіщення. Крім того, ваші безкоштовні місця для підрозділів допомагають вам стежити за цілями заощаджень, тоді як функціональність управління автоматично класифікує ваші витрати, щоб допомогти вам підтримувати курс.